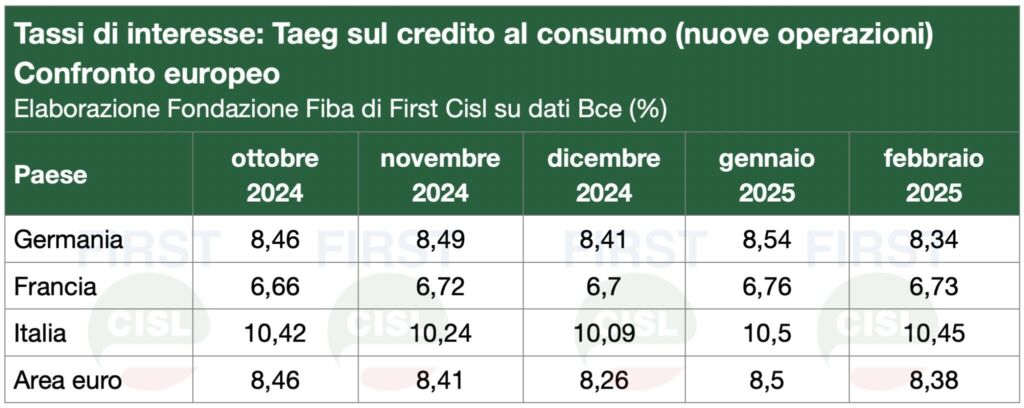

A febbraio il Taeg sulle nuove operazioni ha toccato il 10,45%, dato che resta significativamente più elevato sia rispetto alla media dell’area euro (8,38%) che a quelli di Francia (6,73%) e Germania (8,34%). Il percorso di discesa che aveva segnato l’ultima parte del 2024 si era interrotto già a gennaio.

Proseguendo nel confronto europeo, il nostro Paese svetta anche per quanto riguarda la quota destinata al credito al consumo sul totale dei prestiti richiesti: a febbraio ci siamo attestati al 18,9% contro una media dell’area euro dell’11,1%. Lontane, in questa classifica, restano Germania e Francia, che si fermano rispettivamente al 9,5% ed al 12,7%.

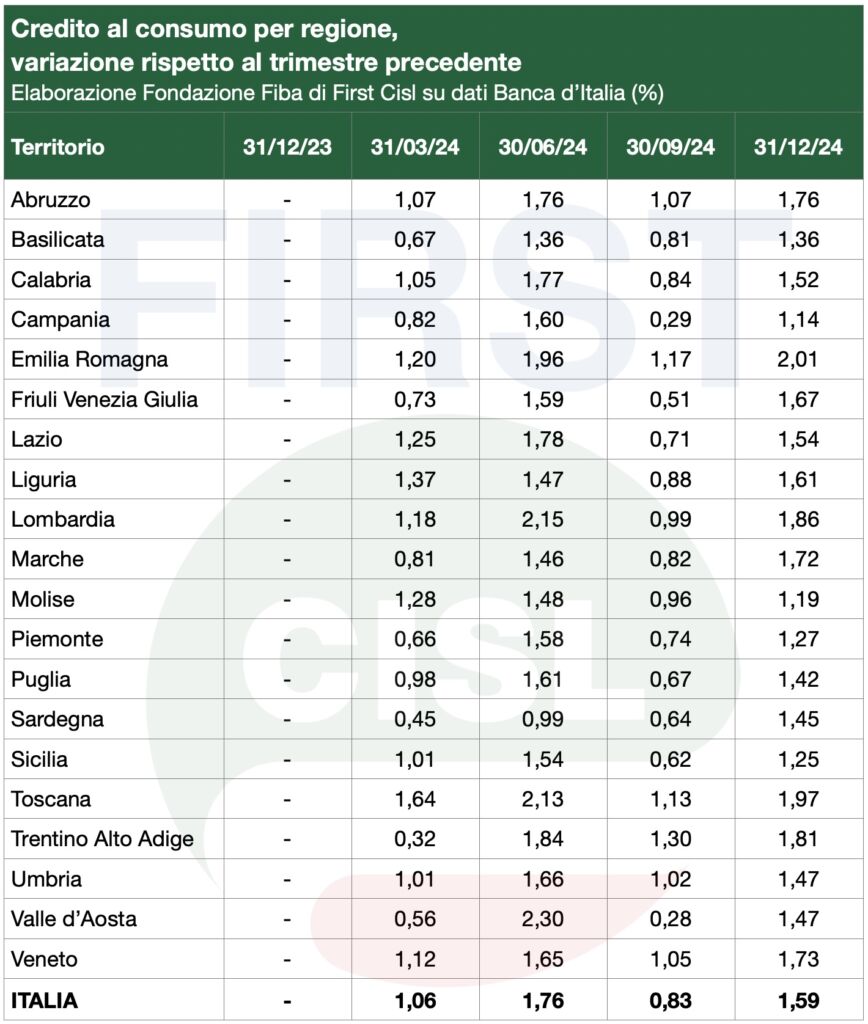

Tra le regioni, nell’ultimo trimestre del 2024 l’aumento maggiore si è registrato in Emilia Romagna (+ 2,01%), Toscana (+ 1,97%) e Lombardia (1,86%), quello minore in Campania (+ 1,14%).

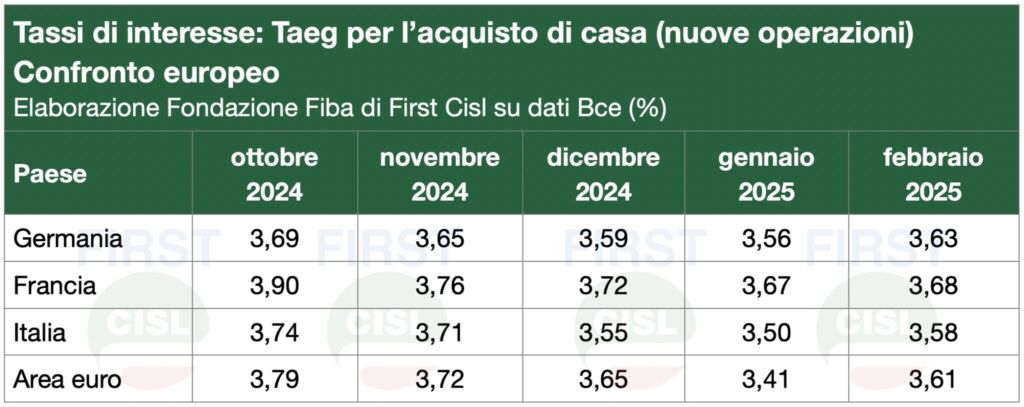

Sul versante dei mutui, l’inizio del 2025 segna un nuovo inasprimento delle condizioni di finanziamento. Dopo la diminuzione di gennaio, a febbraio infatti si assiste ad un aumento del Taeg (dal 3,5% al 3,58%) che interrompe la tendenza alla flessione dei tassi innescatasi già prima che la Bce iniziasse, a partire dal giugno scorso, a rivedere la sua politica monetaria restrittiva.

Il caso italiano non è isolato: nell’area euro la parabola discendente del Taeg si è allungata fino a gennaio per poi invertire la rotta a febbraio (dal 3,41% al 3,61%). Lo stesso andamento si è riscontrato in Francia (dal 3,67% al 3,68%) ed in Germania (dal 3,56% al 3,63%).

Dall’analisi emerge inoltre che in Italia la rischiosità del credito, rappresentata dal tasso di deterioramento dei prestiti alle famiglie calcolato in relazione al numero degli affidati, non solo è rimasta su livelli contenuti ma è calata costantemente nel corso del 2024 (da 0,262% a 0,222%). Guardando ai dati su base regionale, le difficoltà maggiori si registrano al Sud, con il picco in Sicilia (0,352%), seguita da Campania (0,349%) e Calabria (0,328%).

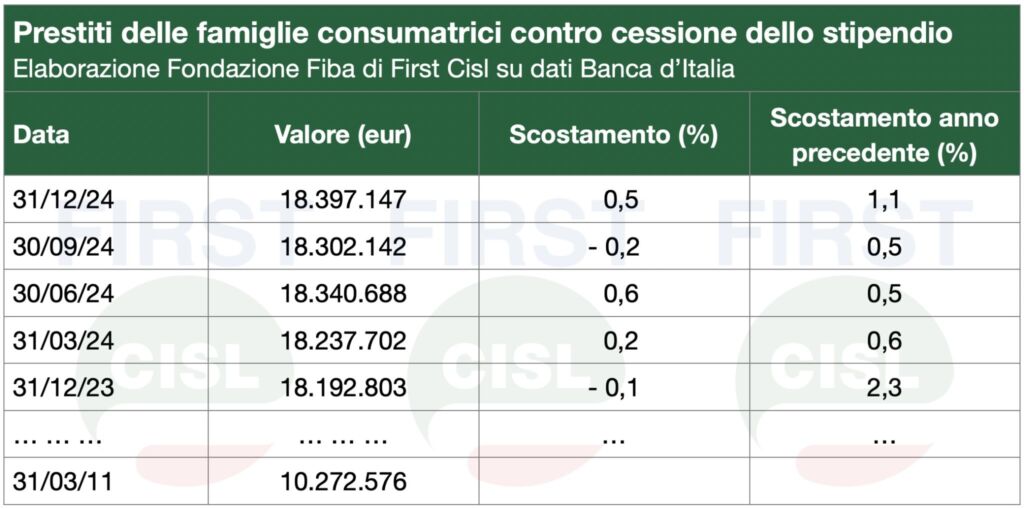

Va segnalata inoltre la crescita continua del fenomeno della cessione del quinto dello stipendio, una forma di prestito che, quando correlato ai consumi, denota implicazioni sul terreno sociale che non possono non destare preoccupazione. Dal 2011 alla fine del 2024 l’ammontare di questi prestiti è pressoché raddoppiato, passando da poco più di 10 miliardi ad oltre 18 miliardi. Nell’ultimo anno la crescita è stata dell’1,1%.

Qui l’analisi sugli ultimi dati

Qui le precedenti analisi sul credito al consumo

Qui tutti gli studi e le ricerche della Fondazione Fiba di First Cisl