Nel primo trimestre del 2024 le prime cinque banche italiane hanno realizzato oltre sei miliardi di utili. Cala ancora il cost/income e aumenta la produttività. Rispetto ad un anno fa diminuiscono gli sportelli ed il numero dei lavoratori. Dall’analisi sulle dinamiche della patrimonializzazione degli ultimi cinque anni emerge che il rafforzamento è venuto dal calo delle attività ponderate per il rischio e dei prestiti, mentre la più elevata redditività è stata impiegata per remunerare gli azionisti con dividendi e buyback

Ricavi ancora in crescita per le prime cinque banche italiane (Intesa Sanpaolo, Unicredit, Banco Bpm, Mps, Bper) nel primo trimestre del 2024. I proventi operativi fanno segnare un aumento del 9,5% rispetto allo stesso periodo del 2023. Il margine d’interesse (+ 15%) traina i conti insieme alle commissioni nette (+ 4,9%), e spinge l’utile netto a 6 miliardi (+ 25,1%). La redditività beneficia anche del basso livello del costo del rischio (appena 22 punti base, con l’Npl ratio netto stabile all’1,4% e il peso dei crediti in bonis stage 2 sui crediti alla clientela in contrazione dal 12,3% al 10,8%): il Roe annualizzato passa dal 12,5% al 14,7%.

In parallelo continua la discesa dei costi. Il cost/income si attesta al 39,8% dal 43,1% di un anno fa (con una media stimata al 53,7% per le 15 maggiori banche europee), dato cui contribuisce la riduzione degli sportelli (- 558 pari al 4,6%) e dell’occupazione (- 6.504, pari al 2,8%). Cala anche il rapporto tra costo del personale e proventi operativi (dal 26,6% al 24,8%). Balza in avanti la produttività: margine primario per dipendente (+ 14,5%) e risultato di gestione per dipendente (+ 19,4%) dimostrano il contributo determinante del lavoro. L’incremento di produttività risulta multiplo rispetto alla variazione del costo del personale pro capite, in crescita del 5,4%, che incorpora gli effetti del contratto nazionale rinnovato a fine 2023.

Rispetto all’ultimo trimestre del 2023 si conferma la crescita del totale dei proventi operativi (+ 4,4%) con un forte incremento delle commissioni nette (+ 9,8%) e una lieve contrazione degli interessi netti (- 1,4%). Si registra rispetto al 31 dicembre 2023 una sostanziale stabilità degli impieghi e una crescita sia della raccolta diretta (+ 0,8%) che indiretta (+ 4,4%).

Gli straordinari risultati del primo trimestre non si riflettono tuttavia sulla patrimonializzazione, che rimane stabile, con un Cet1 ratio attorno al 15% grazie al contenimento delle attività ponderate per il rischio (- 0,6%). È quanto emerge dall’analisi condotta dalla Fondazione Fiba di First Cisl.

Patrimonializzazione in linea con l’Europa grazie al calo delle attività ponderate per il rischio

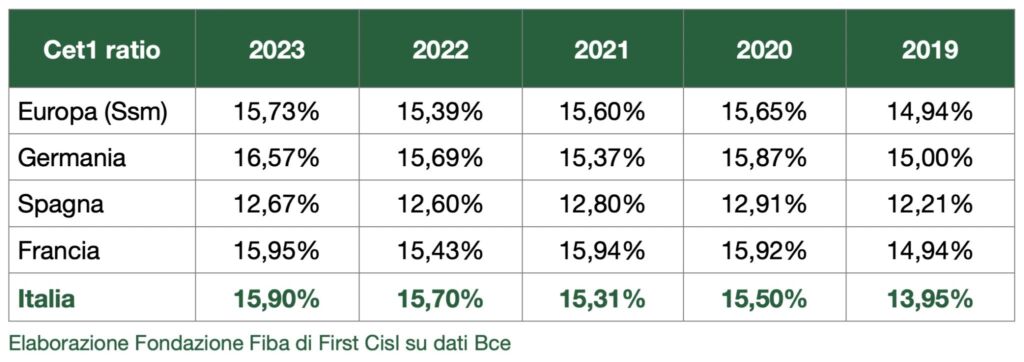

Analizzando il Cet1 ratio delle banche significant europee, vale a dire il rapporto tra capitale di migliore qualità (Cet 1) e attività ponderate per il rischio (Rwa), è possibile rilevare che tra il 2019 e il 2023 il gap a sfavore delle banche italiane, pari ad un punto, si è annullato (in allegato l’analisi integrale).

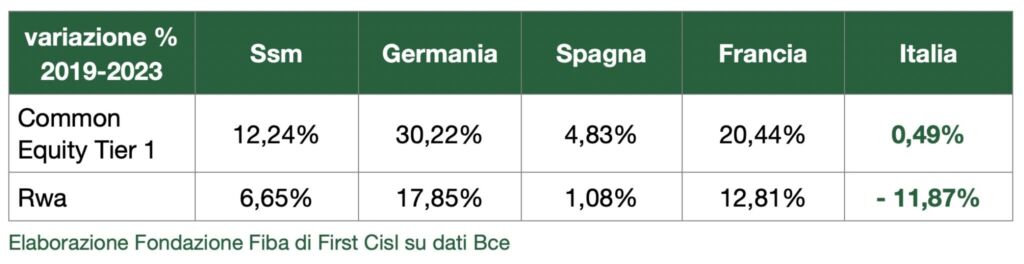

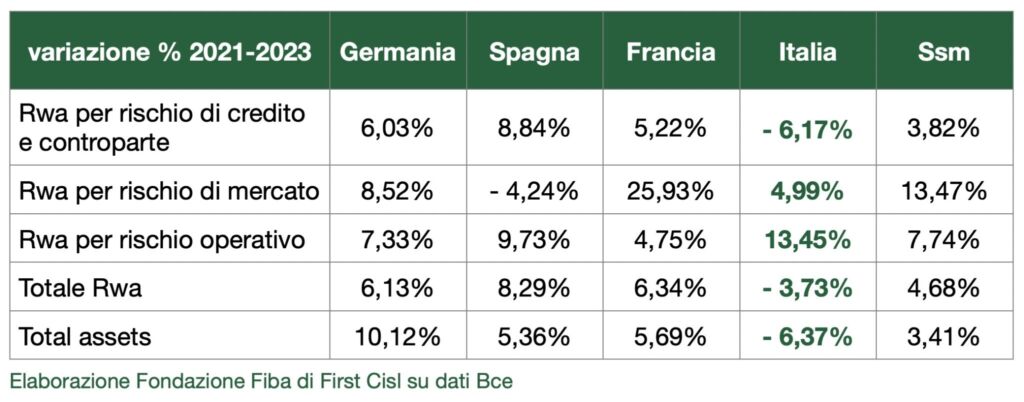

Banche europee ed italiane sono arrivate allo stesso risultato seguendo strade diverse. Le prime hanno incrementato la propria patrimonializzazione grazie all’aumento del capitale di migliore qualità, cioè del numeratore del rapporto, mentre i nostri istituti hanno migliorato la loro posizione patrimoniale quasi esclusivamente mediante il calo delle attività ponderate per il rischio, quindi riducendo il denominatore del rapporto.

Il calo delle Rwa si deve in larga misura alla diminuzione del rischio di credito indotta dalla concessione di significative garanzie pubbliche a protezione di parte dei portafogli crediti collegati a nuove erogazioni, nonché alla diminuzione complessiva (- 2,94%) dei prestiti alle imprese, in controtendenza con i principali paesi dell’Eurozona.

Redditività in crescita e qualità del credito elevata

Scelte che si sono riflesse positivamente sulla qualità del credito, testimoniata da un Npl ratio lordo che nel periodo considerato presenta un andamento discendente, contrariamente ai maggiori Paesi europei.

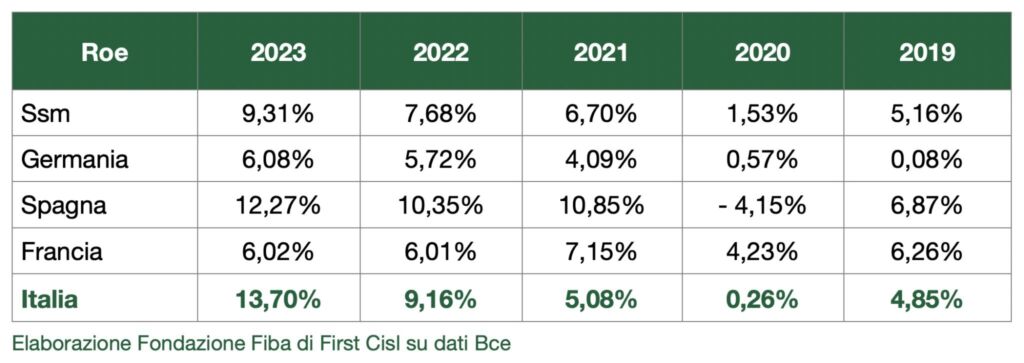

L’analisi comparata evidenzia inoltre un forte recupero in termini di redditività delle banche italiane. L’Italia ha registrato infatti nel 2023 un Roe record del 13,7%, superiore del 50% alla media delle banche significant europee.

Le banche italiane sono quindi quelle che hanno beneficiato maggiormente del rialzo dei tassi della Bce. Ciò può essere dovuto sia ad una maggior presenza tra gli impieghi di quelli indicizzati all’Euribor sia, soprattutto, ad un minor adeguamento al rialzo della remunerazione della raccolta retail. La maggiore redditività non si è tradotta però in un rafforzamento del capitale quanto in un eccezionale beneficio per gli azionisti, che oltre ai dividendi hanno tratto beneficio dal rialzo delle quotazioni di borsa delle principali banche, in misura maggiore rispetto agli istituti europei, anche grazie al massiccio utilizzo del buyback.

Colombani: banche italiane in salute, ma politiche del credito siano al servizio della trasformazione dei sistemi produttivi

“Quello che si delinea è un quadro di ottima salute del sistema bancario, che però – commenta il segretario generale First Cisl Riccardo Colombani – presenta delle ombre riguardo alle prospettive di sviluppo del Paese, anche valutando il diverso comportamento dei sistemi bancari europei che, diversamente da quello italiano, hanno perseguito il miglioramento della patrimonializzazione attraverso l’aumento del capitale e non attraverso la riduzione delle attività ponderate per il rischio, con particolare riferimento al rischio di credito che, anzi, è aumentato.

Per tali ragioni – prosegue – si devono creare le condizioni affinché le banche italiane siano uno dei grandi propulsori del Paese nel ridisegno dell’economia e della società, assolutamente indispensabile ed improcrastinabile. Per tanti anni a venire, avremo bisogno di consistenti investimenti privati nell’economia reale, al fine di gestire la transizione digitale ed ecologica. Alla forte incentivazione per mobilitare il risparmio privato si devono accompagnare politiche di offerta del credito per stimolare la trasformazione dei sistemi produttivi. Con un costo del lavoro che è meno di un quarto del totale dei proventi – conclude Colombani – anziché insistere sull’ulteriore ed immotivata riduzione dei livelli occupazionali serve investire nel coinvolgimento di lavoratrici e lavoratori”.

Qui l’analisi sulle trimestrali delle banche big 5 al 31 marzo 2024

Qui l’analisi sull’evoluzione della patrimonializzazione (Cet1 ratio) e delle attività ponderate per il rischio (Rwa) della qualità del credito (Npl ratio) e della redditività (Roe) delle banche italiane nel contesto europeo